آربیتراژ ارز دیجیتال یعنی چه؟

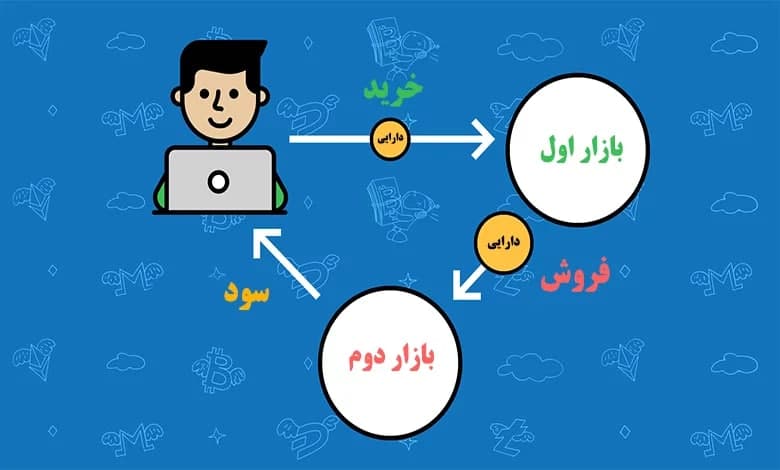

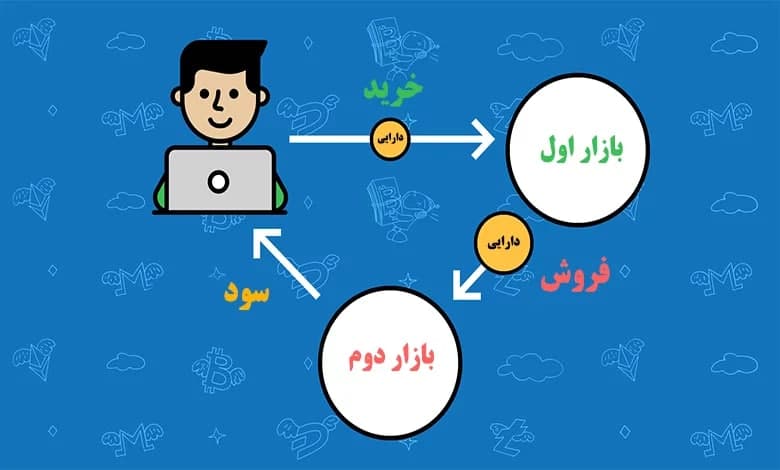

در واقع آربیتراژ یعنی کسب سود از اختلاف قیمت در دو یا چند بازار. سود آربیتراژی زمانی حاصل میشود که یک دارایی به طور همزمان در دو بازار مختلف یا در موارد خاص با دو قالب متفاوت از یکدیگر به مصرف کنندگان عرضه شود.

آربیتراژ چیست؟

آربیتراژ در اینوستوپدیا به عمل خرید و فروش هم زمان یک دارایی برای کسب سود از تفاوت قیمتها در بازار تعریف شده است.

آربیتراژ نوعی معامله است که اساس سود آن از تفاوت قیمت دو محصول یکسان یا دو ابزار مالی مشابه حاصل میشود، که در دو یا چند بازار مختلف و یا در دو قالب متفاوت به مصرف کننده عرضه شدهاند.

طبق تعریف ویکی پدیا از آربیتراژ، این اثر در نتیجه ناکارآمد بودن بازار اتفاق میافتد؛ یعنی اگر تمام بازارها کاملا کارآمد باشند، آربیتراژ وجود نخواهد داشت.

آربیتراژ چه زمان اتفاق میافتد؟

آربیتراژ یا کسب درآمد با خرید همزان یک دارایی، زمانی اتفاق میافتد که یک دارایی در یک بازار خریداری و به طور همزمان در بازار دیگری به فروش برسد.

بارها شنیدهایم که این روش، نوعی مکانیزم در بازار ایجاد میکند که بواسطهی آن قیمتها در دراز مدت از ارزش واقعی خود منحرف نمیشوند.

اما این جمله به چه معناست؟

چند مثال از آربیتراژ در دنیای واقعی:

اگر نگاهی به معاملات روزمره بیاندازید، خواهید دید که مثالهای متعددی از سود آربیتراژی در دنیای تجارت وجود دارد. از بازار نفت، سهام و خرید و فروش میوه گرفته تا انواع خوراکیهای داخلی، با این نوع سود در بازار معامله میشوند.

فرض کنید قیمت خرید و فروش دلار در یک سوی خیابان ۱۰ هزار تومان و در سوی دیگر ۱۱ هزار تومان است. یک خریدار میتواند دلار را از معاملهگری در آدرس شماره ۱ خریداری کند و بلافاصله آن را به معاملهگری در آدرس شماره ۲ بفروشد، و در ازای فروش هر دلار، هزار تومان سود بردارد. به این سود، سود آربیتراژی گفته میشود.

یک مثال خوب دیگر میتواند قیمت کالایی مثل پرتقال باشد. فرض کنید قیمت هر کیلو پرتقال در فروشگاههای تهران ۱۰ هزار تومان است و پرتقال با همان کیفیت با قیمت ۳ هزار تومان در شمال کشور به فروش میرسد. فردی که از شمال کشور و با قیمت عمده این پرتقالها را تهیه کند و برای فروش به تهران بیاورد، با در نظر گرفتن هزینه حمل و نقل بار و دستمزد کارگر، چند تومان سود میکند. این سود همان سود آربیتراژی است که به آن اشاره شد. این نوع از آربیتراژ بسیار رایج است.

آربیتراژ در دنیای ارز دیجیتال چگونه است؟

و اما کمی از مثالهایی که ذکر شد فاصله میگیریم تا به بحث ارز دیجیتال و آربیتراژ نزدیک بشویم.

در کوین مارکت کپ تقریبا ۲۰۸ صرافی ارز دیجیتال لیست شده است، البته به جز صرافیهایی که کارمزد برنمیدارند. زمانی که یک صرافی کارمزد کسر نکند، احتمال تقلب در گزارش حجم معاملات وجود خواهد داشت؛ تریدرها و میتوانند در این صورت حجم معاملات را به صورت دروغین افزایش بدهند و هیچ راهی برای تشخیص این وجود ندارد که تا چه حد این دروغ بزرگ است و تا چه اندازه در محاسبات اغراق شده است.

بیشتر بخوانید:

در این میان، با در نظر گرفتن تعداد بالای صرافیهای ارز دیجیتال و نوسان بی حد و مرز ارزهای دیجیتال، امکان بهره برداری از سود آربیتراژ برای تریدرها وجود دارد.

با استناد به مقالهای در ، آربیتراژ ارز دیجیتال می تواند فرصتی برای درآمدزایی باشد، اما یک روش بی خطر و ایمن برای کسب درآمد نیست. سود آربیتراژی زمانی حاصل میشود که فرصت خرید یک کالا با قیمت پایین و سپس فروش بلافاصله آن با قیمت بالاتر وجود داشته باشد. این اصطلاح بیشتر در مورد ابزارهای مالی، نظیر اوراق قرضه، سهام، کالا، مشتقات و ارزهای دیجیتال استفاده میشود.

همانطور که گفته شد، صرافیهای ارز دیجیتال یکی دوتا نیستند. هر صرافی برای عرضه داراییها یک قیمت بهخصوص دارد. ممکن است یک صرافی دارایی مشخصی را با قیمت ۱۰ دلار بفروشد، و صرافی دیگری همان دارایی را با قیمت ۱۵ دلار به بازار عرضه کند.

انواع آربیتراژ کدامند؟

اگر یک کالا همه جا با قیمت یکسانی به فروش برسد، نمیتوان با خرید و فروش آن به سود آربیتراژی رسید. قانون اول کسب سود آربیتراژی این است که یک معاملهگر بتواند آن را با قیمت پایین خریداری کند و با قیمت بالاتر به فروش برساند.

دو دارایی که گردش مالی یکسانی داشته باشند، با یک قیمت معامله نمیشوند.

دارایی که مشخص است قیمت آن در آینده چقدر میشود را نمیتوان زودتر با قیمت آینده فروخت. قیمت حاضر یک دارایی با قیمت مشخص در آینده، به صورت نرخبهره بدون ریسکی که از آن کم شده تعیین نمیشود. یعنی، برای تعیین قیمت یک دارایی باید عواملی اعم از هزینه ذخیره و ریسکهای موجود را در نظر گرفت. این شرط در مورد کالاهایی مثل گندم یا بنزین صدق میکند، و شاید در مورد سهام اینطور نباشد.

در آربیتراژ چه ریسکهایی معامله را تهدید میکند؟

شاید برایتان سوال پیش آمده باشد که ریسک آربیتراژ چیست؟ بد نیست بدانید که آربیتراژ نیز مثل تمام روشهای کسب درآمد دیگر، ریسکهایی را به همراه دارد:

ریسک اجرایی (Execution Risk)

به طور حتم، امکان بستن دو یا چند معامله به طور همزمان وجود ندارد. زمانی که بخشی از یک معامله بسته شود، حرکت سریع قیمتها در بازار، بستن معامله دیگر در یک قیمت سودآور را غیر ممکن میکنند.

علاوه بر آن، اگر یک معامله گر تصمیم بگیرد از اختلاف قیمت بیت کوین در دو صرافی ارز دیجیتال کراکن و بیت استمپ سود آربیتراژی به دست بیاورد، شاید بلافاصله به هدف خود نرسد. ممکن است او برای این کار از صرافی کراکن مقدار قابل توجهی بیت کوین بخرد، اما در بیت استمپ موفق به فروش آنها نشود.

ریسک طرف مقابل به ریسک آربیتراژی گفته میشود که در آن یک طرف نمیتواند وظایف خود را نسبت به طرف مقابل خود در قرارداد انجام بدهد. این یک مشکل جدی است! زیرا اگر فردی با آن شخص یک معامله یا چند معامله داشته باشد و او در انجام وظایف خود شکست بخورد، یک بحران مالی برای طرف مقابل خود به وجود میآورد. شکست یکی از طرفین قرارداد، یک تهدید جدی به شمار میرود. زیرا طرفین باید برای اینکه از تفاوتهای قیمتی کوچک سود ببرند، مقادیر قابل توجهی را معامله کنند.

برای اینکه یک معامله گر بتواند استراتژی آربیتراژ خود را پیاده کند، باید سکههایش را در صرافی نگه دارد. یک قانون اصلی و مهم در حفظ امنیت دارایی دیجیتال این است: دارایی دیجیتال خود را از صرافی خارج کنید. این نکته بارها تکرار شده است، اگر سرمایهتان را در صرافی نگه میدارید باید بدانید که در هر لحظه امکان هک شدن صرافی و از دست رفتن سرمایهتان وجود دارد.

شاید یک راه حل برای این مشکل وجود داشته باشد:

استفاده از صرافی های غیر متمرکز.

اما اگر از زاویه آربیتراژ به صرافی های غیر متمرکز نگاه کنیم متوجه میشویم که نقدشوندگی هنوز در آن ها پایین است.

ریسک نقدشوندگی (Liquidity Risk)

این ریسک مالی زمانی پیش میآید که یک معامله گر نتواند دارایی خاصی مثل ارز دیجیتال را به اندازه کافی سریع و بدون تحت تاثیر قرار دادن قیمت بازار مبادله کند.

برای اجرای استراتژی آربیتراژ، باید از بابت نقدشوندگی بازار اطمینان حاصل کنید. اگر بازار نقدینگی نداشته باشد، ممکن است هنگام کسب سود آربیتراژی از فرصت موجود ضرر کنید.

انتقال دارایی از یک صرافی به صرافی دیگر به منظور کسب سود آربیتراژی، بدون ریسک نیست. زمانی که متوجه فرصت آربیتراژ میشوید، لازم است داراییهایی که از یک صرافی خریدهاید را به صرافی دیگری منتقل کنید. دلایل زیادی وجود دارد که میتواند این انتقال را به وقفه انداخته و به نوعی آن را با مشکل مواجه کند. این کاستی منجر به از دست رفتن فرصت آربیتراژ میشود.

کاربران مشکلات مختلفی را هنگام انتقال وجه از صرافی به صرافی دیگر گزارش کردهاند. در این قسمت به تعدادی از این مشکلات اشاره می کنیم:

- ممکن است بلاک چین از دسترس خارج بشود و انتقال دارایی موفقیت آمیز نباشد.

- ممکن است انجام تراکنش چند روز طول بکشد. تراکنش هایی که کارمزد پایین تری بابت تایید آن ها پرداخت می شود، در اولویت کار ماینرها قرار ندارند.

- ممکن است کیف پول ها از دسترس خارج بشوند، و قادر به همگام سازی با بلاک چین نباشند.

کاهش قیمت ارز دیجیتال یک ریسک به حساب میآید. برای مثال، اگر شما از راه ترید ارز دیجیتال سود آربیتراژی کسب کنید و بعد قیمت بیت کوین شروع کند به پایین آمدن، بازار چیزی بیشتر از سود شما را خواهد بلعید!

تاثیر لیست بایننس در آربیتراژ ارزهای دیجیتال

نام صرافی بایننس ترکیبی از دو لغت باینری و فایننس است. بایننس در هر ثانیه قادر به پردازش ۱.۴ میلیون سفارش است، این قابلیت بایننس را به سریعترین صرافی ارز دیجیتال در بازار تبدیل میکند. طبق جدیدترین ، حجم معاملات روزانه این صرافی حدود ۶۰۰ میلیون دلار است. همچنین حدود ۳۰۰ جفت ارزی در بایننس معامله میشوند.

اگر بخواهید کوین منحصر به فرد خودتان را در لیست بایننس درج کنید، باید در وب سایت اصلی بایننس یک فرم را تکمیل کنید. بایننس در انتخاب کوینها سخت گیر است و تنها کوینهایی را انتخاب میکند که پایگاه کاربری وسیعی دارند، اثبات شده اند و تیم توسعه سرشناسی دارند. بایننس تیمهایی که اهل پیش بینی قیمت توکن خود یا حدس زدن آینده آن هستند را نمیپذیرد.

یک مثال از توکنهایی که در بایننس لیست شدهاند، اسکای کوین است. بایننس از تاریخ ۲۴ می ۲۰۱۸ این کوین را در قالب جفتهای ارزی SKY/BNB – SKY/BTC – SKY/ETH ارائه کرد. همانطور که در تصویر زیر مشاهده میکنید، قیمت این کوین پس از لیست شدن در صرافی بایننس رشد قابل توجهی را تجربه کرده است. اسکای کوین در تاریخ ۲۰ می، ۲۳۵۰ دلار و ارزش کل بازار آن ۲۱۱ میلیون دلار بوده است. این ارقام پس از لیست شدن اسکای کوین در بایننس به ۳۵۵۰ دلار و بالای ۳۱۹ میلیون دلار رسیدند.

با توجه به شرایطی که در بالا توصیف شد، میتوان گفت که این اتفاق فرصت آربیتراژی مناسبی را برای سرمایه گذاران ایجاد کرده است. مثلا یک سرمایه گذار میتوانست پتانسیل رشد اسکای کوین بعد از لیست شدن در بایننس را در نظر داشته باشد، آن را از صرافیهایی مثل کریپتوپیا خریداری کند و بعد در بایننس بفروشد. البته سرمایهگذار باید توجه داشته باشد که صرافیهایی مانند بایننس حین اضافه کردن یک ارز دیجیتال به صرافی، یک تأخیر زمانی از عمد بر روی واریز یا برداشت آن اعمال میکند تا از این نوع آربیتراژ بین صرافیهای مختلف جلوگیری کند.

در نتیجه اینکه آربیتراژ میتواند یک روش سودآور باشد. البته اگر استراتژیهای آن به درستی اجرا شوند.

روش دیگری که برای آربیتراژ و در یک صرافی به کار میرود، استفاده از جفتارزهای مختلف آن صرافی است. برای مثال ارزهای دیجیتال تتر، اتریوم و بیت کوین را در صرافی بایننس در نظر بگیرید.

سرمایهگذار با مقدار تتری که دارد، یک بیت کوین خریده و منتظر فرصت آربیتراژ میماند. او با در نظر گرفتن نرخ معاملاتی بین جفت ارزهای اتریوم/دلار (ETH/USDT) و بیت کوین/ اتریوم (ETH/BTC) شرایط را در لحظه مناسب ارزیابی کرده و سفارش خود را برای خرید اتریوم قرار میدهد. سپس با فروش اتریوم خریداری شده میزان توکن تتر بیشتری نسبت به حالت اولیه خریداری میکند. سپس در صورت ادامهدار بودن شرایط دوباره این چرخه را تکرار میکند.

نکاتی که در این نوع آربیتراژ وجود دارد، استفاده از رباتهای تریدر برای این منظور است؛ چرا که تمامی سفارشات باید در کسری از ثانیه صورت گیرد و علاوه بر آن میزان وجود کارمزد نیز در سودمند بودن یا نبودن معاملات دخیل شود. در این صورت ربات با تصمیمگیری درست میتواند معامله و سود بیدردسری به دست آورد. این نوع آربتراژ در صرافیهای با کارمزد مانند بایننس کمتر اتفاق میافتد، چرا که کارمزد هر سفارش معمولاً بیشتر از فرصت آربیتراژ به وجود آمده میشود و امکان انجام این عمل از بین میرود.

این چرخه بین بیش از ۳ جفت معاملاتی نیز میتواند به وجود آید که پیچیدگیهای خاص خود را به دنبال دارد.

در انتها همانطور که اشاره شد، آربیتراژ ریسکهای متعددی را به همراه دارد. اما اکثر معاملهگرها حاضرند برای اینکه راحت به سود دست پیدا کنند، ریسک آن را بپذیرند.

منبع: اخبار بورس ارزنو